Ist dein Unternehmen nicht liquide genug, weil Kunden ihre Rechnungen nicht bezahlen? Factoring bietet hierfür eine Lösung. Diese Finanzierungsmethode erhöht deine Liquidität und wirkt finanziellen Risiken entgegen.

Definition, Funktionsweise und die Vorteile von Factoring findest du hier in unserem Artikel. Außerdem erwarten dich:

- Grundlegende Elemente von Factoring und Abgrenzung zu anderen Finanzierungsinstrumenten

- Arten von Factoring und ihre Eignung für diverse Unternehmen in unterschiedlichen Branchen

- Factoring-bedingte Kosten und Einsparungspotenziale

Legen wir los!

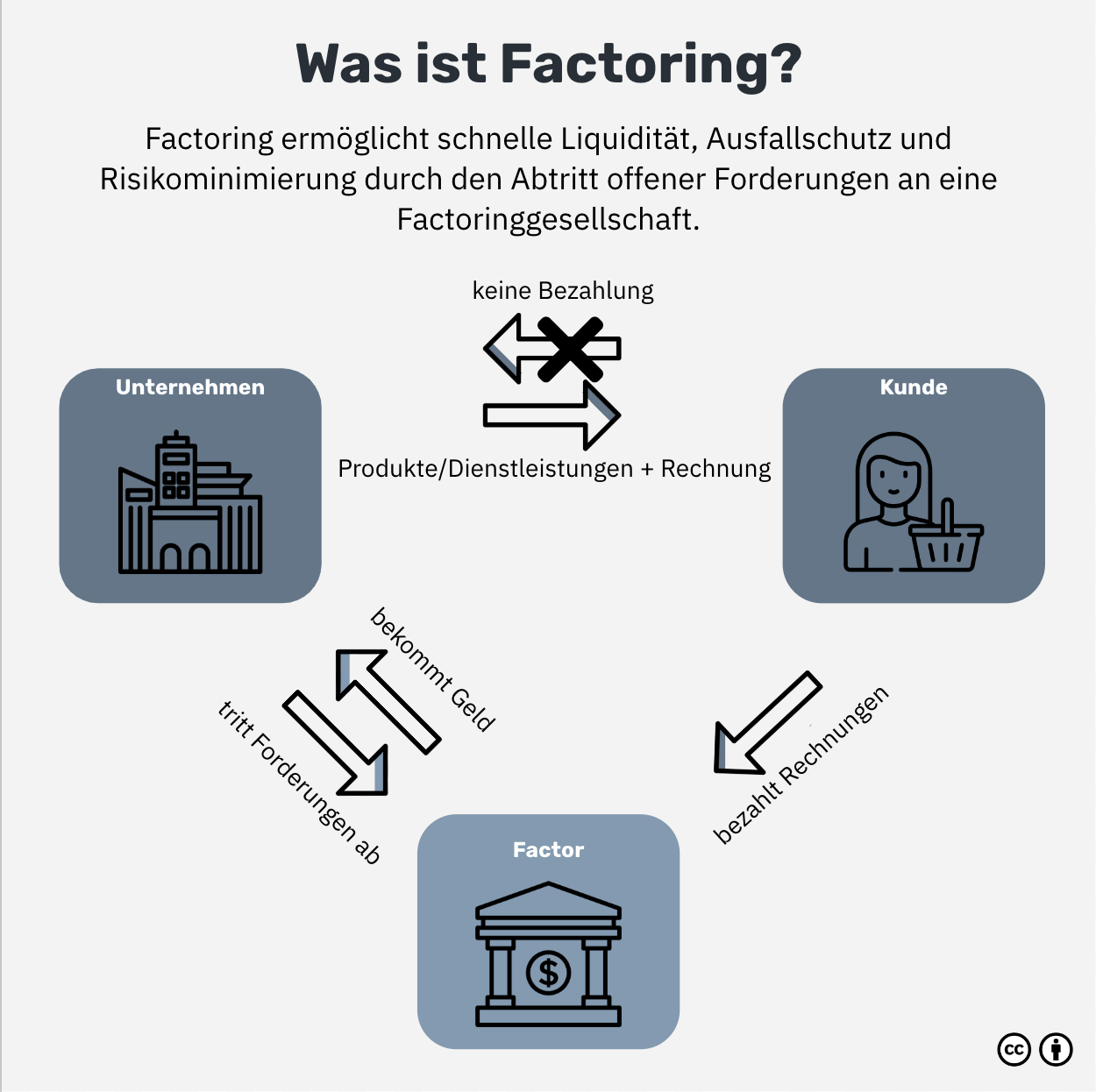

Was ist Factoring?

Factoring: Definition und Funktion

Factoring ist eine innovative Methode der Unternehmensfinanzierung, die die Liquidität eines Unternehmens steigert. Wenn sich Kunden bei der Begleichung offener Rechnungen verspäten oder die Zahlungsforderung bewusst hinauszögern, kommt diese Finanzierungsmethode ins Spiel.

Dabei überträgt das Unternehmen die noch offenen Forderungen der Kunden an einen externen Dienstleister, den sogenannten Factor. Dieser zahlt die offenen Rechnungen umgehend aus. So werden sie in liquide Mittel umgewandelt.

Rolle des Factors im Prozess

Was genau ist der Factor? Das kann ein Kredit-, Bank- oder Finanzdienstleistungsinstitut sein. Der Factor kümmert sich nicht nur um die Begleichung der offenen Forderungen, sondern ist auch zuständig für:

- Prüfung und Bewertung der Bonität der Kunden des Unternehmens. Dabei wird das Risiko von Zahlungsausfällen bewertet.

- Auszahlung des Forderungsbetrags an das Unternehmen nach Abschluss eines Factoringvertrags.

- Die Übernahme des Debitorenmanagements und Forderungseinzugs, um ausstehende Zahlungen termingerecht einzufordern.

Beteiligte Parteien und ihre Funktionen

Im Factoring-Prozess besteht ein Dreiecksverhältnis zwischen den beteiligten Parteien, die jeweils unterschiedliche Funktionen übernehmen:

- Verkäufer (Unternehmen): Tritt seine Forderungen an den Factor ab, um schnell an Liquidität zu gelangen.

- Factoringgesellschaft (Factor): Erwirbt die Forderungen und übernimmt die Verantwortung für den Forderungseinzug. Dadurch schützt es das Unternehmen vor Zahlungsausfällen und optimiert die Liquidität.

- Debitor (Kunde des Unternehmens): Schuldet das Geld aus den Forderungen, das nun direkt an den Factor gezahlt wird.

Da der Factor eine wichtige Rolle im Factoring-Prozess einnimmt, ist es unerlässlich, einen vertrauenswürdigen und kompetenten Partner in diesem Bereich auszuwählen.

Vorteile von Factoring

Factoring bietet für Unternehmen eine hervorragende Lösung, um ihre Liquidität zu erhöhen und sich gegen finanzielle Risiken abzusichern. Wir haben für dich die Vorteile gesammelt:

- Die schnelle Verfügbarkeit von Liquidität, da offene Forderungen unmittelbar in Barmittel umgewandelt werden.

- Die Verringerung von Forderungsausfällen und Ausfallrisiko, weil die Factoringgesellschaft das Risikomanagement übernimmt und gegen Zahlungsausfälle absichert.

- Die Entlastung der Buchhaltung und Optimierung des Debitorenmanagements, da die Factoringgesellschaft den Forderungseinzug abwickelt.

Ablauf des Factoring-Prozesses

Du brauchst eine Schritt-für-Schritt-Anleitung für die verschiedenen Dienstleistungsfunktionen? Im Folgenden haben wir für dich den Ablauf des Forderungsverkaufs und das Risikomanagement bei Zahlungsausfällen ausführlicher erklärt.

Ablauf des Forderungsverkaufs

Der zentrale Aspekt von Factoring ist der Forderungsverkauf, bei dem offene Forderungen von einem Unternehmen an einen Factor verkauft werden. Und so funktioniert es:

- Zunächst stellst du deinen Kunden eine Rechnung mit einem festgelegten Zahlungsziel aus.

- Die Rechnung weist auf die Forderungsabtretung hin und enthält die Zahlungsanweisung an den Factor.

- Anschließend verkaufst du die offene Forderung an den Factor und erhältst einen Vorschuss von beispielsweise 80 bis 90 Prozent des Rechnungsbetrags.

- Der Factor kümmert sich um das Forderungsmanagement, einschließlich der Überwachung von Zahlungsfristen und gegebenenfalls Mahnwesen.

- Dein Kunde begleicht daraufhin die Rechnung direkt an den Factor innerhalb der vereinbarten Frist.

- Und geschafft! Nach Eingang der Zahlung überweist der Factor den verbleibenden Betrag an dich, abzüglich der zuvor festgelegten Gebühren.

Risikomanagement und Zahlungsausfälle

Factoring übernimmt nicht nur das Forderungsmanagement, sondern reduziert auch das Risiko von Zahlungsausfällen. Durch Erfahrung und ausgefeilte Systeme kann der Factor das Zahlungsverhalten deiner Kunden überwachen und diese Risiken frühzeitig erkennen.

- Als ersten Schritt prüft der Factor die Bonität deiner Kunden, bevor er den Forderungsverkauf bewilligt. Das ist die Zahlungsfähigkeit deiner Kunden.

- Aufgrund von Zahlungshistorien und -analysen kann der Factor so das Risikoprofil deiner Kunden besser bewerten und eventuelle Zahlungsausfälle vorhersagen.

- Im Falle eines tatsächlichen Zahlungsausfalls entscheidet der Factor, ob rechtliche Schritte eingeleitet werden oder ob er das Risiko selbst trägt, je nachdem, welche Factoring-Variante vertraglich vereinbart wurde.

Dank dieser risikoreduzierenden Maßnahmen profitierst du von mehr Sicherheit und Planbarkeit in Bezug auf deine Zahlungsströme, sodass du dich voll und ganz auf das Kerngeschäft deines Unternehmens konzentrieren kannst.

Factoring-Kosten und Beispielrechnung

Factoring hat verschiedene Kosten, die anfallen können. In diesem Abschnitt stellen wir dir die Gebührenstruktur und mögliche Einsparpotenziale vor, die du durch Factoring erreichen kannst.

Gebühren und Verrechnungsstruktur

Die wichtigste Gebühr ist die Factoringgebühr, welche üblicherweise als Prozentsatz der angekauften Forderungen berechnet wird. Sie hängt von Faktoren wie der Bonität der Debitoren, der Höhe der Forderungen und der Vertragsdauer ab.

Des Weiteren entstehen Gebühren für das Debitorenmanagement, das die Absicherung gegen Zahlungsausfälle gewährleistet und die administrative Abwicklung der Forderungen abdeckt.

Abgesehen von den einzelnen Gebühren gibt es auch unterschiedliche Verrechnungsstrukturen im Factoring. So die Gebührenstruktur, bei der die Kosten als Prozentsatz vom Umsatz berechnet werden. Das bedeutet, dass bei niedrigeren Umsätzen auch geringere Kosten anfallen. Dieses Modell ist besonders für kleine und mittelständische Unternehmen interessant, da es eine gleichmäßige Kostenverteilung ermöglicht.

Einsparpotenziale und Liquiditätsgewinn

Factoring kann verschiedene Einsparpotenziale und Liquiditätsvorteile bieten:

- Erstens kann Factoring teilweise die Finanzierungsfunktion von Banken und Kontokorrentkrediten ersetzen und somit zu potenziellen Reduzierungen der Finanzierungskosten führen.

- Zweitens ermöglicht der Forderungsverkauf das bessere Ausschöpfen von Skonti bei vorzeitiger Zahlung an Lieferanten, was ebenfalls Kosteneinsparungen zur Folge hat.

- Und drittens trägt Factoring durch den verbesserten Cashflow zu einer erhöhten Planungssicherheit bei, was tendenziell die Geschäftsentwicklung fördert und das Umsatzwachstum unterstützt.

Schauen wir uns doch mal eine mögliche Kosteneinsparung und Liquiditätsgewinne anhand einer fiktiven Beispielrechnung an:

Angenommen, dein Unternehmen erzielt einen Jahresumsatz von 1 Million Euro, der vollständig durch Factoring abgewickelt wird, unterstützt durch eine Gebührenstruktur. Wenn du einen Skonto von 2 Prozent für eine vorzeitige Zahlung nutzen könntest, würden die Einsparungen bei 20.000 Euro pro Jahr liegen (2 Prozent von 1 Million Euro). Nach Abzug der angenommenen Factoringgebühren in Höhe von 15.000 Euro ergibt sich eine jährliche Kosteneinsparung von 5.000 Euro, verbunden mit einer verbesserten Liquidität.

Arten von Factoring und ihre Anwendungsbereiche

Factoring ist in verschiedenen Modellen verfügbar, die sich nach den Bedürfnissen deines Unternehmens richten. Hier spielen Branche und Unternehmensgröße eine wichtige Rolle.

Unterschiede zwischen Factoring-Modellen

Factoring-Modelle lassen sich hauptsächlich in echtes und unechtes Factoring einteilen. Zudem gibt es Sonderformen, die spezielle Anforderungen abdecken.

- Echtes Factoring: Bei diesem Modell übernimmt der Factor die Delkrederefunktion. Das heißt, er trägt das Ausfallrisiko für die übernommenen Forderungen. Somit profitierst du von einer wirklichen Entlastung, da du das Risiko nicht mehr selber tragen musst. Das echte Factoring wird oft mit der Warenkreditversicherung in Verbindung gebracht, da beide eine Absicherung gegen Zahlungsausfälle bieten.

- Unechtes Factoring: Hierbei verzichtet der Factor auf die Delkrederefunktion und trägt somit nicht das Ausfallrisiko. Im Falle eines Zahlungsausfalls musst du die bereits ausgezahlten Beträge an den Factor zurückzahlen. Diese Art des Factorings ist weniger weitreichend als das echte Factoring und eignet sich eher für Unternehmen, die bereits ein effektives Risikomanagement betreiben.

- Sonderformen: Es gibt weitere Modelle, die auf spezielle Bedingungen zugeschnitten sind. Dazu gehören das regresslose Factoring, bei dem der Factor auch dann das Ausfallrisiko trägt, wenn das ursprüngliche Geschäft nicht rechtswirksam zustande gekommen ist. Oder das umstrittene Stille Factoring, bei dem Kunden und Geschäftspartner nicht über den Verkauf ihrer Forderungen informiert werden.

Branche und Unternehmensgröße als Faktoren

Factoring kann prinzipiell für jedes Unternehmen interessant sein, unabhängig von Branche und Unternehmensgröße.

Allerdings gibt es Faktoren, die die Eignung bestimmter Factoring-Modelle beeinflussen:

- Branche: Je nach Branche kann das Risiko von Zahlungsausfällen unterschiedlich hoch sein. Unternehmen mit einer höheren Anfälligkeit für solche Ausfälle sollten eher auf Modelle mit starker Absicherung setzen, wie zum Beispiel das echte Factoring. Bei Unternehmen im Inkassowesen oder der Finanzdienstleistung ist hingegen das unechte Factoring in Kombination mit einem internen Risikomanagement sinnvoller.

- Unternehmensgröße: Kleinere Unternehmen mit geringeren Umsätzen und weniger Forderungen profitieren möglicherweise weniger von einem umfangreichen Factoring. Jedoch kann auch für sie ein einfacheres Modell wie das unechte Factoring bereits spürbare Liquiditätsverbesserungen bringen. Für größere Unternehmen mit höherem Forderungsaufkommen sind hingegen Modelle wie das echte Factoring oder regresslose Factoring empfehlenswert.

Voraussetzungen und Anforderungen für Factoring

Kriterien für die Eignung von Unternehmen

Factoring ist nicht für jedes Unternehmen die optimale Lösung. Um herauszufinden, ob dein Unternehmen von Factoring profitieren kann, sollten folgende Voraussetzungen geprüft werden:

- Forderungsbestand: Du solltest einen kontinuierlichen Forderungsbestand aufweisen. Factoring ist für Unternehmen von Vorteil, die regelmäßig Rechnungen stellen und offene Forderungen generieren.

- Forderungsverkäufer: Als Forderungsverkäufer ist es wichtig, die Kredit-Management-Standards einzuhalten und eine angemessene Debitorenmanagement-Struktur vorzuweisen.

- Jahresumsatz: Dein Unternehmen sollte einen bestimmten Jahresumsatz erreichen, welcher vom Factoring-Anbieter als Mindestvolumen festgelegt wird.

- Eigenkapitalquote: Eine solide Bilanz und eine ausreichende Eigenkapitalquote sind ebenfalls entscheidende Faktoren, da Factoring-Anbieter Unternehmen mit einer stabilen finanziellen Situation bevorzugen.

- Kreditversicherung: Es ist ratsam, eine Kreditversicherung abzuschließen, da diese den Factor und dich selbst als Forderungsverkäufer zusätzlich absichert.

Factoring und die Rolle der Buchhaltung

Erst wenn dein Unternehmen die oben genannten Kriterien erfüllt, kommt die Buchhaltung ins Spiel und nimmt eine zentrale Position im Factoring-Prozess ein:

- Transparenz und Kommunikation: Die Buchhaltung sollte alle relevanten Informationen und Dokumente bereitstellen, sodass der Factoring-Anbieter ein umfassendes Verständnis der finanziellen Situation des Unternehmens erhält.

- Debitorenmanagement: Die Buchhaltung trägt die Verantwortung für ein effektives Debitorenmanagement, welches das Fundament eines erfolgreichen Factoring-Prozesses bildet.

- Bilanzführung: Da Forderungen im Factoring-Verfahren verkauft werden und somit nicht mehr in der Bilanz auftauchen, muss die Buchhaltung diese Veränderungen korrekt erfassen und die Bilanz entsprechend anpassen.

Rechtliche Aspekte und Regulierung von Factoring

Im Factoring-Bereich sollten sich Unternehmen intensiv mit den rechtlichen Rahmenbedingungen auseinandersetzen und die Anforderungen an die Anbieter verstehen. Wir widmen uns rechtlichen Fragestellungen rund um das Factoring und geben Einblicke in wesentliche Unterschiede zu anderen Finanzierungsmethoden.

Factoring im Vergleich zu Inkasso und Forfaitierung

Factoring bietet gegenüber anderen Finanzierungsinstrumenten, wie Inkasso und Forfaitierung, diverse Vorteile für Unternehmen. Um diese Unterschiede besser nachzuvollziehen, betrachten wir zunächst die Bedeutung der Begriffe Inkasso und Forfaitierung:

- Inkasso: Beim Inkasso übernimmt ein externer Dienstleister das Forderungsmanagement. Dieser kümmert sich um das Einfordern fälliger Rechnungen und das Mahnwesen, ohne jedoch das Ausfallrisiko der Forderungen zu tragen.

- Forfaitierung: Die Forfaitierung ist der Verkauf von mittel- bis langfristigen Forderungen an einen Dritten, meist eine Bank, die das Ausfallrisiko übernimmt.

Factoring und Inkasso unterscheiden sich grundlegend in ihrem Ansatz: Beim Factoring konzentriert sich der Anbieter primär auf die Finanzierung der Rechnungen und übernimmt das Ausfallrisiko.

Im Gegensatz dazu liegt der Fokus eines Inkassounternehmens lediglich auf dem Mahnverfahren und der Beitreibung der offenen Forderungen. Zudem bezieht sich die Forfaitierung vorwiegend auf langlaufende Forderungen, während Factoring kurz- bis mittelfristige Forderungen betrifft.

Zulassungsvoraussetzungen für Factoring-Anbieter

In Deutschland müssen Factoring-Anbieter bestimmten Regulierungen entsprechen und gesetzliche Vorgaben einhalten. Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) überwacht Factoring-Gesellschaften und verlangt die Erfüllung diverser Anforderungen, wie zum Beispiel:

- Zuverlässigkeit der Geschäftsleitung und Hauptaktionäre

- Angemessene organisatorische Vorkehrungen

- Ausreichendes Eigenkapital und Liquidität

- Vorhandensein eines Risikomanagementsystems

Durch die Einhaltung dieser Voraussetzungen wird sichergestellt, dass Factoring-Anbieter verantwortungsbewusst agieren und die Interessen der beteiligten Unternehmen schützen. Das trägt zur Stabilität und Vertrauenswürdigkeit des Factoring-Markts bei und gewährleistet Unternehmen Sicherheit bei der Nutzung dieser Finanzierungsform.

Fazit: Factoring zur Liquiditätssteigerung nutzen

Factoring ist eine Finanzierungsform, die es Unternehmen ermöglicht, ihre Liquidität durch den Verkauf offener Forderungen an einen externen Anbieter (Factor) zu erhöhen.

Je nach Branche und Unternehmensgröße bieten echte und unechte Factoring-Modelle unterschiedliche Vorteile. Die Höhe der Factoring-Kosten und das Potenzial für Einsparungen hängen von den jeweiligen Verrechnungsstrukturen sowie individuellen Geschäftsbedingungen ab.

Das weißt du nun über das Thema Factoring:

- Factoring-Modelle: Echtes Factoring beinhaltet eine Übernahme des Risikos von Zahlungsausfällen, während unechtes Factoring das Risiko beim Unternehmen belässt.

- Kosteneffekte: Factoring ermöglicht Einsparungen durch verbesserten Cashflow, optimiertes Debitorenmanagement und die Möglichkeit, Skonti bei vorzeitigen Zahlungen zu nutzen.

- Branche und Unternehmensgröße: Factoring ist für verschiedenste Unternehmen und Branchen geeignet, wobei die Eignung der Factoring-Modelle von diesen Faktoren beeinflusst wird.

Beziehe verschiedene Angebote ein, um den passenden Factoring-Anbieter für dein Unternehmen zu finden. Worauf wartest du? Stärke die Finanzkraft deines Unternehmens!

FAQ

Nachstehend werden die am häufigsten gestellten Fragen beantwortet.

Welche Vor- und Nachteile hat Factoring?

Factoring bietet als Vorteile Liquiditätserhöhung, Sicherung gegen Forderungsausfälle und Entlastung im Forderungsmanagement. Nachteile sind die Kosten, mögliche Kundenirritationen und eingeschränkte Auswahl bei bestimmten Forderungen.

Wann lohnt sich Factoring?

Factoring lohnt sich, wenn dein Unternehmen kurzfristige Liquidität benötigt oder das Risiko von Forderungsausfällen minimieren möchte. Durch den Verkauf von offenen Forderungen an einen Factor erhältst du sofort finanzielle Mittel und profitierst von professionellem Debitorenmanagement.

Für wen ist Factoring nicht geeignet?

Factoring ist nicht geeignet für Unternehmen mit geringem Umsatzvolumen, hohen Forderungsausfällen oder Einzelunternehmer, die nur sporadisch Rechnungen stellen. Bei der Entscheidung für Factoring hilft es, die Kosten-Nutzen-Analyse durchzuführen. Alternativen wie Bankkredite können passender sein.

Für wen eignet sich Factoring?

Factoring eignet sich für Unternehmen, die ihren Cashflow verbessern wollen, besonders KMUs, die kurzfristige Finanzierungslösungen suchen. Es hilft, offene Forderungen schnell in liquiditätswirksame Mittel umzuwandeln und das Ausfallrisiko zu minimieren.

Welche Arten von Factoring gibt es?

Arten von Factoring sind vor allem Echtes, Unechtes, Full Service-, Inhouse- sowie Ausschnittsfactoring. Dabei erfolgen Verkauf, Finanzierung und Verbuchung von Forderungen unterschiedlich und genutzt werden können diese zur Sicherung der Liquidität und Reduzierung des Forderungsrisikos.

Ist Factoring auch für Kleinunternehmen oder Start-ups sinnvoll?

Factoring kann für Kleinunternehmen und Start-ups sinnvoll sein, um Liquidität zu sichern und Zahlungsrisiken zu minimieren. Die richtige Factoring-Form, -Anbieterwahl und -Konditionen sind entscheidend für den Erfolg. Prüfen und vergleichen lohnt sich, um das passende Angebot zu finden.

Was ist der Unterschied zwischen Factoring und Invoice Discounting?

Factoring und Invoice Discounting unterscheiden sich hauptsächlich in der Kontrolle und dem Inkassomanagement. Beim Factoring übernimmt eine dritte Partei (Factor) das Management und den Einzug von Forderungen. Beim Invoice Discounting behält das Unternehmen die Kontrolle über das Forderungsmanagement.

Wie wirkt sich Factoring auf meine Bilanz und Liquidität aus?

Factoring optimiert deine Bilanz, indem es Forderungen in Liquidität umwandelt und so Zahlungsengpässe vermeidet. Der Finanzierungsspielraum wird erhöht und dein Unternehmen profitiert von einer verbesserten Eigenkapitalquote. Durch Factoring steht dem Geschäftswachstum weniger im Wege.