Der Gründungskredit ist ein entscheidendes Instrument für Unternehmensgründer, die finanzielle Unterstützung benötigen, um ihre Projekte zu realisieren. Ein professionell gestalteter Kreditantrag kann dabei den entscheidenden Unterschied zwischen Erfolg und Misserfolg ausmachen. In unserem Artikel begleiten wir dich Schritt für Schritt durch den Prozess der Gründungskredit-Beantragung und zeigen dir:

- Die entscheidenden Anforderungen und Voraussetzungen für die Antragstellung

- Einen Vergleich der verschiedenen Kreditgeber und möglichen Förderungen

- Die Erfolgsfaktoren und bewährten Methoden bei der Kombination von Gründungskrediten und Crowdfunding

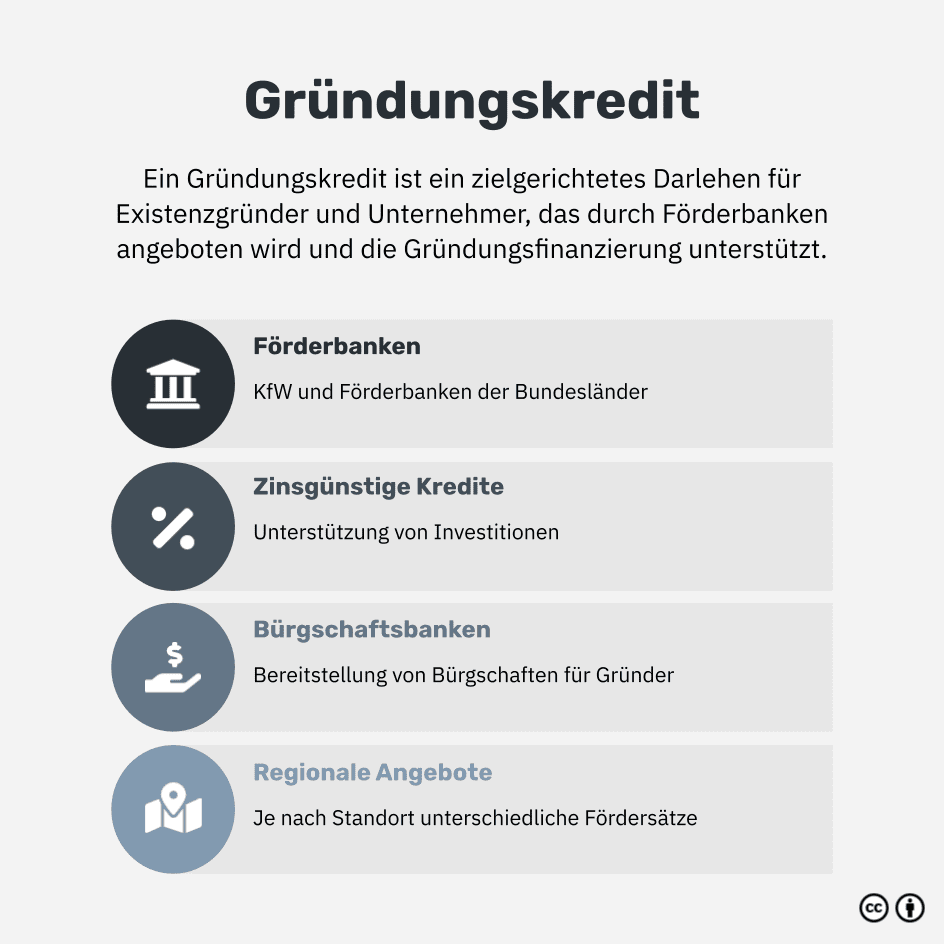

Was ist ein Gründungskredit?

Anforderungen und Voraussetzungen für einen Gründungskredit

Wer kann einen Gründungskredit erhalten?

Prinzipiell steht ein Gründungskredit jedem Existenzgründer offen, sofern bestimmte Kriterien erfüllt werden. Dazu zählen Einzelunternehmer, Freiberufler und Organisationen, die eine Gründungsfinanzierung benötigen. Dabei spielt der Wirtschaftszweig oder Bereich, in dem das Unternehmen agieren soll, keine Rolle.

Wichtige Voraussetzungen für die Kreditbezugsberechtigung

Um förderfähig zu sein und einen Gründungskredit zu erhalten, musst du einige grundlegende Voraussetzungen erfüllen:

- Existenzgründerstatus: Dein Unternehmen muss sich in der Phase der Existenzgründung befinden. Das ist der Fall, wenn du ein neues Unternehmen gründest, eine bestehende Firma übernimmst oder einen Unternehmensanteil erwirbst. Zudem können auch betriebliche Investitionen innerhalb der ersten fünf Jahre nach Gründung durch einen Gründungskredit finanziert werden.

- Haupt- oder Nebenberuflichkeit: In der Regel wird die hauptberufliche Gründung gefördert, unter bestimmten Umständen kann jedoch auch eine nebenberufliche Gründung ausreichend sein.

- Bonität: Im Allgemeinen beeinflussen deine persönliche und finanzielle Situation sowie dein Schufa-Score deine Kreditwürdigkeit. Allerdings gibt es Kreditformen wie den ERP-Gründerkredit der KfW, die auch bei einem Negativeintrag in das Schufa-Verzeichnis gewährt werden können.

- Standort: Öffentliche Fördermittel wie der KfW-Gründerkredit werden nur an Unternehmen vergeben, die ihren Sitz und Geschäftsbetrieb in Deutschland haben.

- Kapitalbedarf: Du solltest den benötigten Kreditbetrag und dessen Verwendungszweck klar darlegen können.

- Businessplan: Ein aussagekräftiger Businessplan ist für die Beantragung des Kredits unerlässlich.

Es ist wichtig zu beachten, dass jede Finanzierungsinstitution eigene Kriterien und Bedingungen festlegt. Einige kreditgebende Banken oder Förderinstitute haben sogar branchenspezifische Anforderungen.

Daher empfiehlt es sich, sich im Vorfeld gründlich über die verschiedenen Angebote und Voraussetzungen zu informieren, um den optimalen Gründungskredit oder Existenzgründerdarlehen für dein Unternehmen zu finden.

Kreditgeber und Fördermöglichkeiten

Um eine optimale Finanzierung für dein Vorhaben zu finden, solltest du dich über Kreditgeber und verschiedene Fördermöglichkeiten im Bereich der Gründungskredite informieren. Dazu zählen unter anderem KfW-Gründungskredite, alternative Finanzierungsquellen wie Business Angels und Venture-Capital sowie Fördermittel von Bund und Ländern.

KfW-Gründungskredite: Varianten und Konditionen

Die KfW-Bankengruppe unterstützt Gründer durch verschiedene zinsgünstige Investitionskredite, die speziell für Unternehmensgründungen konzipiert wurden. Das KfW-StartGeld ist einer der bekanntesten Kredite in diesem Bereich. Mit diesem Darlehen können bis zu 100.000 Euro finanzielle Hilfe bereitgestellt werden, die seitens der KfW zu besonders günstigen Bedingungen ausgegeben werden. Das Fördergeschäft der KfW wird zum Großteil über die internationalen Kapitalmärkte refinanziert.

Alternative Finanzierungsquellen: Business Angels und Venture-Capital-Unternehmen

Neben den traditionellen Förderkrediten wie denen der KfW gibt es weitere Finanzquellen für Gründer. Eine wichtige Rolle spielen dabei Business Angels und Venture-Capital-Unternehmen.

- Business Angels sind vermögende Privatpersonen, die in Start-ups investieren und ihr Know-how sowie ihr Netzwerk mit ihnen teilen. Lies mehr dazu in unserem ausführlichen Artikel Angel Investor: Definition und Strategien, um Business Angels für dein Start-up zu finden.

- Venture-Capital-Unternehmen hingegen sind spezialisierte Finanzinstitutionen, deren Fokus auf der Finanzierung von Start-ups und jungen Unternehmen liegt.

Diese alternativen Finanzierungsquellen können sowohl während der Gründungsphase als auch beim Wachstum des Unternehmens eine wichtige Unterstützung bieten.

Förderbanken und Bürgschaftsbanken der Bundesländer

Nicht nur die KfW-Bankengruppe unterstützt Gründer, sondern auch die Förderbanken und Bürgschaftsbanken der Bundesländer stehen ihnen zur Seite.

- Die Förderbanken bieten spezielle Darlehen und Zuschüsse, um Gründer und ihre Projekte zu fördern.

- Die Bürgschaftsbanken übernehmen hingegen Bürgschaften für Gründer, die nicht über genügend Sicherheiten verfügen.

Je nach Bundesland und Branche können die Fördermittel variieren. Daher ist es ratsam, sich intensiv mit den Möglichkeiten im eigenen Bundesland auseinanderzusetzen und herauszufinden, welche Fördermöglichkeiten für dich am besten geeignet sind.

Den richtigen Gründungskredit auswählen

Die Wahl des passenden Gründungskredits erfordert eine gründliche Prüfung und Abwägung der verschiedenen Angebote. In diesem Artikel stellen wir wichtige Faktoren vor, die bei der Auswahl hilfreich sein können, und erläutern, wie du geeignete Finanzierungsalternativen miteinander vergleichst.

Faktoren zur Auswahl des passenden Kredits

Bei der Entscheidung für einen Gründungskredit solltest du folgende Aspekte in Betracht ziehen:

- Zinssatz: Vergleiche die Zinssätze der einzelnen Anbieter, um ein attraktives Angebot ausfindig zu machen. Denke dabei daran, dass variable Zinssätze im Laufe der Zeit schwanken können.

- Laufzeit und Tilgung: Prüfe die Laufzeit des Kredits und ob eine tilgungsfreie Anlaufphase angeboten wird. Damit lässt sich die finanzielle Belastung in der Gründungsphase möglicherweise reduzieren.

- Sicherheiten: Informiere dich über die geforderten Sicherheiten und prüfe, ob du diese erbringen kannst.

- Bürgschaften: Erkundige dich, ob der Kreditgeber Bürgschaften verlangt und ob du jemanden finden kannst, der diese stellt.

- Verwendungszweck: Manche Kredite sind zweckgebunden und dürfen nur für bestimmte Ausgaben verwendet werden. Kläre daher, welchem Zweck das Darlehen dienen soll.

Vergleich verschiedener Finanzierungsalternativen

Gründungskredite und alternative Finanzierungsmöglichkeiten weisen jeweils unterschiedliche Vor- und Nachteile auf. Um die beste Option für dein Unternehmen zu finden, solltest du die folgenden Alternativen gegeneinander abwägen:

- Gründungsdarlehen: Gründungsdarlehen zeichnen sich oft durch vorteilhafte Konditionen aus, zum Beispiel lange Laufzeiten oder tilgungsfreie Jahre. Allerdings sind sie meistens an strenge Auflagen geknüpft.

- Business Angels und Venture-Capital: Diese Investoren beteiligen sich in der Regel am Unternehmen, indem sie Unternehmensanteile erwerben. Neben Kapital bieten sie meistens auch Beratungsleistungen. Dabei stellen sie hohe Anforderungen an das Geschäftsmodell.

- Fördermittel: Bund und Länder bieten vielfältige Förderprogramme an, die häufig Zuschüsse zur Unternehmensgründung oder Bürgschaften umfassen. Sie sind jedoch meist mit strengen Auflagen verbunden und können einen hohen bürokratischen Aufwand verursachen.

- Kombination von Gründungskrediten und Crowdfunding: Die Verbindung von Kreditfinanzierung und Crowdfunding kann eine attraktive Alternative darstellen, um zusätzliches Kapital für dein Projekt zu generieren und dein Risiko zu mindern.

Vergleiche die verschiedenen Finanzierungsmöglichkeiten und prüfe, welche Option am besten zu deinem Gründungsvorhaben, deinem Risikoprofil und deiner finanziellen Situation passt.

Den Beantragungsprozess meistern: So geht's

Damit du das Startkapital für dein Vorhaben erhältst, ist es wichtig, den Beantragungsprozess des Gründungskredits erfolgreich zu bewältigen. Im Folgenden erfährst du, wie du dabei am besten vorgehst und worauf du achten solltest.

Businessplan: Struktur und Tipps zur Erstellung

Ein gut durchdachter Businessplan bildet das Fundament für eine positive Kreditentscheidung. Er ermöglicht es dir, deine Geschäftsidee, Strategie, Finanzierung und das Risikomanagement umfassend darzustellen und potenziellen Kreditgebern die Erfolgsperspektiven deines Vorhabens zu vermitteln.

Ein aussagekräftiger Businessplan enthält folgende Bestandteile:

- Zusammenfassung (Executive Summary): Gewähre einen ersten Einblick in das Konzept des Unternehmens und die gewünschte Finanzierung.

- Unternehmensbeschreibung: Präsentiere dein Unternehmen, die Rechtsform, das Gründungsteam, den Standort und weitere Hintergründe.

- Geschäftsidee und -modell: Erläutere das Produkt oder die Dienstleistung, den Zielmarkt und die Besonderheiten, die dein Angebot ausmachen.

- Marktanalyse: Untersuche die Marktgröße, Kundenstruktur, Wettbewerbssituation und Branchentrends.

- Marketingstrategie: Stelle dar, welche Vertriebs- und Kommunikationsmaßnahmen du nutzen möchtest.

- Organisation und Management: Skizziere die interne Struktur, Verantwortlichkeiten und Prozesse deines Unternehmens.

- Finanzplan: Zeige deine Umsatzplanung inklusive variabler Kosten, Betriebs- bzw. laufender Kosten, Gründungskosten und Kosten für Investitionen auf. Erstelle eine Rentabilitätsrechnung unter Berücksichtigung des benötigten Kapitalbedarfs.

- Risikomanagement: Identifiziere mögliche Gefahren und verdeutliche, wie du ihnen begegnen möchtest.

Neben detaillierter Planung sind realistische Annahmen und eine überzeugende Präsentation entscheidend. Achte darauf, auch deine Selbstauskunft und eventuelle Sicherheiten miteinzubeziehen.

Die Rolle der Hausbank beim Gründungskredit

Deine Hausbank hat maßgeblichen Einfluss bei der Beantragung eines Gründungskredits. Sie prüft den Antrag und entscheidet, ob sie das Finanzierungsrisiko übernehmen möchte. Zu den möglichen Aufgaben der Hausbank gehören:

- Beratung zu geeigneten Kreditprodukten und Fördermöglichkeiten

- Prüfung des Businessplans und des Unternehmenskonzepts

- Bewertung der Kreditwürdigkeit und Sicherheiten

- Verhandlung von Konditionen und Abschluss des Kreditvertrags

Es empfiehlt sich, frühzeitig das Gespräch mit der Hausbank aufzunehmen, damit die Anforderungen und Optionen geklärt werden können. So kann die Chance auf eine erfolgreiche Kreditzusage erhöht werden.

Antragsstellung: Schritte und erforderliche Unterlagen

In der Regel verläuft die Antragsstellung über deine Hausbank, die deine Unterlagen an mögliche Kreditgeber und Förderstellen weiterleitet. Um den Antrag vorzubereiten, benötigst du verschiedene Dokumente:

- Ausgefülltes Antragsformular des Kreditgebers oder des Förderprogramms

- Businessplan und Finanzplan

- Aktuelle Selbstauskunft und Schufa-Auskünfte

- Nachweise über Sicherheiten, Bürgschaften oder andere Finanzierungsmittel

- Unternehmensrelevante Dokumente wie Handelsregistereintrag, Gewerbeanmeldung oder Gesellschaftsvertrag

Ein vollständiger und aussagekräftiger Antrag steigert die Erfolgsaussichten und erleichtert es der Bank, das Potenzial deines Vorhabens zu erkennen.

Häufige Fehler vermeiden und Erfolgschancen erhöhen

Der Weg zum Gründungskredit kann herausfordernd sein. Daher ist es entscheidend, mögliche Fallstricke zu erkennen und intelligente Strategien zur Stärkung der eigenen Kreditwürdigkeit zu entwickeln.

Typische Stolpersteine bei der Kreditbeantragung

Um deinen Kreditantrag erfolgreich zu gestalten, solltest du diese häufigen Fehler vermeiden:

- Mangelnder oder unzureichender Businessplan: Ein detaillierter und gut strukturierter Businessplan ist entscheidend, um Kreditgeber von deinem Vorhaben zu überzeugen.

- Unrealistische Umsatzprognosen: Zu optimistische oder zu pessimistische Umsatzprognosen können Kreditgeber verunsichern und Zweifel an der Tragfähigkeit deines Geschäftsmodells wecken.

- Fehlende Marktanalyse und ungenaue Reichweitenmessung: Die Bewertung des Marktpotenzials und der Zielgruppen sind für Kreditgeber wichtige Indikatoren, um die Erfolgsaussichten deines Unternehmens einzuschätzen.

- Unzureichende Sicherheiten: Kreditgeber benötigen Sicherheiten, um das Risiko eines Kreditausfalls zu verringern. Informiere dich im Vorfeld über verschiedene Sicherheiten und benenne sie konkret im Businessplan.

- Schlampige Antragsdokumente: Unvollständige oder schlecht vorbereitete Unterlagen können zur Ablehnung deines Kreditantrags führen.

Strategien zur Verbesserung der eigenen Kreditwürdigkeit

Die Erfolgschancen bei der Kreditbeantragung lassen sich durch folgende Strategien erhöhen:

- Businessplan optimieren: Überarbeite deinen Businessplan, indem du ihn klar und präzise strukturierst, Marktanalysen und finanzielle Aspekte ausführlich darstellst und realistische Umsatzprognosen angibst.

- Eigenkapital erhöhen: Je mehr Eigenkapital du in dein Unternehmen einbringst, desto geringer ist das Risiko für den Kreditgeber und desto höher ist die Wahrscheinlichkeit, dass dir der Gründungskredit gewährt wird.

- Sicherheiten anbieten: Stelle sicher, dass du dem Kreditgeber passende Sicherheiten bieten kannst, um das Ausfallrisiko zu minimieren und die Konditionen des Kredits zu verbessern.

- Kreditwürdigkeit verbessern: Eine gute Bonität ist für die Kreditvergabe wesentlich. Sorge dafür, dass eventuelle negative Schufa-Einträge bereinigt werden und pflege auch sonst einen verantwortungsvollen Umgang mit deiner finanziellen Situation.

- Netzwerk nutzen: Nutze dein professionelles Netzwerk, um Empfehlungen und Referenzen von ehemaligen Arbeitgebern, Geschäftspartnern oder Beratern zu erhalten. Dies kann dazu beitragen, das Vertrauen der Kreditgeber in dein Vorhaben zu stärken.

Kombination von Gründungskrediten und Crowdfunding

Die Finanzierung eines Start-ups kann durch verschiedene Ansätze erfolgen, wobei Gründerkredite und Crowdfunding jeweils eigene Vorteile bieten. Eine Kombination dieser beiden Methoden ermöglicht es, eine individuell angepasste und diversifizierte Finanzierungslösung für dein Unternehmen zu erstellen.

Vorteile der Kombination von Kredit und Crowdfunding

- Flexibilität: Du profitierst von zusätzlichen Optionen zur Skalierung deines Unternehmens, indem du sowohl auf Kreditfinanzierung als auch auf die Beteiligung von Crowdinvestoren zurückgreifst.

- Diversifikation: Du verringerst das Risiko, von einem einzigen Kreditgeber oder Investor abhängig zu sein, indem du auf unterschiedliche Finanzquellen zugreifst.

- Marktvalidierung: Crowdfunding unterstützt dich dabei, eine Marktvalidation für dein Produkt oder deine Dienstleistung zu erhalten, indem potenzielle Kunden und Investoren aktiv an der Finanzierung beteiligt werden.

- Netzwerk- und Marketing-Effekte: Die Kooperation mit einer Crowdfunding-Plattform kann deinem Unternehmen dabei helfen, neue Kunden und Unterstützer zu gewinnen, sodass die klassische Kreditfinanzierung ergänzt wird.

Best Practices und Erfolgsfaktoren

Zahlreiche Start-ups haben bereits erfolgreich Gründungskredite und Crowdfunding kombiniert. Im Folgenden findest du einige bewährte Methoden und daraus abgeleitete Erfolgsfaktoren:

- Vorbereitung: Eine sorgfältige Planung und Vorbereitung sind unerlässlich, um Kredit- und Crowdfunding-Finanzierung erfolgreich zu vereinen. Daher solltest du deinen Businessplan anpassen, um sowohl Kreditgeber als auch Crowdinvestoren von deiner Geschäftsidee zu überzeugen.

- Gründerkompetenzen: Deine Fähigkeit, Investoren für dein Projekt zu begeistern, ist beim Crowdfunding besonders wichtig. Setze deshalb auf deine persönlichen Kompetenzen, um Investoren von deinem Produkt oder deiner Dienstleistung zu überzeugen.

- Transparente Kommunikation: Eine offene und transparente Kommunikation mit den Teilnehmern deiner Crowdfunding-Kampagne schafft Vertrauen und steigert die Erfolgswahrscheinlichkeit. Informiere daher regelmäßig über Fortschritte, Herausforderungen und erreichte Meilensteine.

- Erfolgsmessung: Es ist wichtig, den Erfolg deiner Crowdfunding-Kampagne zu messen und die erhaltenen Rückmeldungen zu analysieren. Dadurch kannst du nicht nur die Bedürfnisse deiner Investoren besser kennenlernen, sondern eventuell auch dein Geschäftsmodell anpassen.

Die Kombination von Gründungskrediten und Crowdfunding als ergänzende Finanzierungsstrategie bietet vielfältige Vorteile. Mit einer durchdachten Vorbereitung und Umsetzung kannst du die Erfolgschancen für dein Start-up deutlich erhöhen.

Fazit: Erfolgreiche Kreditbeantragung als Existenzgründer

Ein Gründungskredit zu beantragen erfordert den Nachweis bestimmter Voraussetzungen sowie fundiertes Wissen über die verschiedenen Finanzierungsoptionen. Mit einem gut durchdachten Businessplan, einer cleveren Finanzstrategie und gewissenhafter Vorbereitung lassen sich die Erfolgschancen für eine Kreditgenehmigung erhöhen.

Nachfolgend sind die zentralen Erkenntnisse aus diesem Beitrag zusammengefasst:

- Voraussetzungen kennen: Erkundige dich genau über die Anforderungen und Voraussetzungen verschiedener Kreditgeber und Förderprogramme, um die passende Finanzierungslösung für dein Unternehmen zu identifizieren.

- Alternativen prüfen: Setze verschiedene Finanzierungsmöglichkeiten wie Gründungskredite, Business Angels, Venture-Capital, Crowdfunding und regionale Förderprogramme in Relation zueinander, um eine maßgeschneiderte, zinsgünstige und zielorientierte Gründungsfinanzierung zu gewährleisten.

- Beantragungsprozess meistern: Erstelle einen aussagekräftigen Businessplan und arbeite eng mit deiner Hausbank zusammen, um den Kreditbeantragungsprozess erfolgreich abzuschließen und deine Geschäftsidee zu realisieren.

Die erfolgreiche Beantragung eines Gründungskredits ist ein essenzieller Schritt auf dem Weg zur erfolgreichen Unternehmensgründung. Nutze die gewonnenen Erkenntnisse aus diesem Beitrag, um dein Finanzierungsvorhaben strukturiert und zielorientiert anzugehen. So legst du das Fundament für den Aufbau eines nachhaltigen Geschäfts und förderst das Wachstum deines Unternehmens.

FAQ

Nachfolgend sind die wichtigsten Fragen und Antworten zusammengefasst.

Welche Bank vergibt Kredite für Existenzgründer?

Kredite für Existenzgründer gibt es sowohl bei privatwirtschaftlichen Kreditinstituten als auch bei der staatlichen KfW-Bank. Mit guten Geschäftskonzepten und entsprechendem Eigenkapital können öffentliche Fördermittel genutzt werden. Suche online oder frage deinen persönlichen Bankberater nach attraktiven Angeboten.

Wie hoch ist ein Gründerkredit?

Ein Gründerkredit kann zum Beispiel bei der KfW-Bank bis zu 25 Millionen Euro betragen. Grundsätzlich ist die Höhe des Kredits abhängig von dem gewählten Kreditinstitut und Förderprogramm, der Größe des Gründungsvorhabens und der Bonität des Unternehmens.

Wie bekomme ich einen Gründerkredit?

Um einen Gründerkredit zu erhalten, prüfe zuerst die Förderprogramme von KfW und Landesförderinstituten. Erstelle dann einen überzeugenden Businessplan und reiche ihn bei deiner Bank ein. Eine gute Bonität und verlässliche Sicherheiten erhöhen deine Erfolgschancen.

Wie lange gilt man als Gründer?

Als Gründer gilt man bis zu fünf Jahre nach Unternehmensgründung, abhängig von Branche und Definition. In dieser Zeit kannst du von Förderprogrammen und erleichterten Kreditbedingungen profitieren. Nach dieser Phase gilt dein Unternehmen als etabliert.

Ist der Gründungszuschuss steuerfrei?

Der Gründungszuschuss ist steuerfrei und muss nicht in der Steuererklärung deklariert werden. Der Gründungszuschuss hat also keine Auswirkungen auf eventuell zu entrichtende Steuern. Jedoch unterliegt dein Einkommen aus der Selbstständigkeit weiterhin der Einkommensteuer.

Wer bekommt einen Gründungszuschuss?

Wer einen Gründungszuschuss bekommen möchte, sollte arbeitslos gemeldet oder kurz davor sein und eine tragfähige Geschäftsidee vorweisen. Die Agentur für Arbeit prüft den Businessplan, und wenn dieser überzeugt, erhält der Antragsteller den Gründungszuschuss zur Existenzgründung.

Wie beantrage ich einen Gründungskredit für mein Unternehmen?

Einen Gründungskredit für dein Unternehmen kannst du bei Banken oder Sparkassen beantragen. Über diese läuft auch die Beantragung von KfW-Krediten. Erstelle dafür einen überzeugenden Businessplan, wähle die passende Finanzierungsmöglichkeit und reiche alle Unterlagen fristgerecht ein.